来源:广发期货研究

证监许可【2011】1292号

金果实 Z0019144

2024年11月22日星期五

摘要:

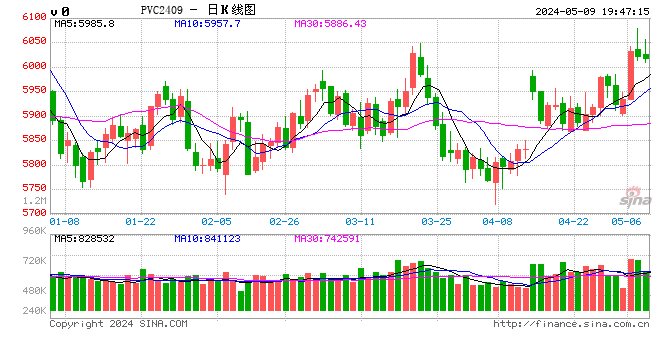

根据对当前政策基调下2025年地产端展望看2025年地产端仍将作为“拖累”予以PVC供需现实压力。但根据今年PVC盘面两轮反弹(5月底-6月初、9月底)看政策的积极信号下市场对于PVC需求边际改善的预期反馈较为积极。故鉴于我们对政府稳价、去库的决心,预计2025年地产相关政策仍有持续进一步刺激可能,届时将形成弱现实与强预期交织的行情。大方向上,PVC供需矛盾延续下可关注阶段性政策刺激后的反弹高空机会。

一、内需难以匹配供应增量,近年行业矛盾渐重

近年PVC行业供需压力凸显,社会库存中枢逐年上移,至2024年一季度末累积超60万吨水平,华东主流仓库一度有“爆库”传闻;即便在季节性去库阶段也呈现去库斜率平缓的问题。究其原因在于供应端维持稳增长且由于一体化“以碱补氯”供应端也未能有效出清产能下行业仍维持高产,而需求疲弱难以匹配增速,导致供需矛盾累积。

具体的,供应端我国近五年PVC年平均增速在2.76%,其中2023、2024年均在3.5%以上年增速。2024年预估我国PVC产能达到2870万吨,在氯碱整体利润尚可下行业未见到普遍的、持续性的利润压力,估算全年产量将超过2300万吨。根据装置投产计划,2025年待投装置包含:甘肃耀望30万吨、天津渤化40万吨、浙江嘉化30万吨、万华化学40万吨以及新浦化学50万吨,合计190万吨,若悉数落地折算产能增速将超6%。目前PVC行业利润整体看表现承压,外采电石单体法装置估算理论利润基本悉数亏损,但一体化装置情况尚可,在烧碱利润较厚下企业生产积极性得以维持。因此即便市场销售不畅价格阴跌不断下,行业在利润估值中偏高以及盘面升水给与套保机会下维持相对高产表现。

从需求看,出口端近年有亮眼表现,自2021年起 PVC出口量激增至百万吨以上水平,且出口量连续三年不断刷新高点,分别为175万吨、196万吨和227万。2024年全年出口量估算仍将维持在220万吨/年水平,占总消费量比重约10%。但出口端的提振也未能缓解需求的疲弱。根据月度消费量看PVC2023年需求基本与2021年持平,而2021年由于能耗双控出现了下游工厂因限电被动停工、PVC价格暴涨导致下游拿货乏力等“极端”情况。因此若排除限电以及原料价格异动的影响,2023年常规需求低于2021年水平。2024年需求延续转弱势头,截至9月数据显示全年月度需求重心较2023年进一步下降。内需的疲态难以匹配供应端的高产。

从我国PVC下游需求分类来看消,可将PVC制品分为软制品和硬制品。软制品主要应用于鞋子及鞋底材料、人造革、薄膜、地板革、壁纸、发泡材料等,据了解该部分需求相对稳定,部分企业在PVC价格走弱中表现积极。但由于软制品涉及行业分散,在PVC需求中占比小,单一行业对PVC议价影响力度偏低。PVC主要需求仍以管材管件、型材、门窗、板片材为主的硬制品,其中管型板材占比总需求的6成以上,且管型板片材主要应用集中于地产建材、基础建设以及家装等领域。从使用阶段看,PVC管材用于开工、施工阶段,型材门窗多数应用于地产竣工或偏后期,板片材则在竣工及后期装修等时间段。PVC硬制品的应用贯穿建房整个阶段,因此地产领域的“兴旺”与否将很大程度传导至PVC需求端。

二、“稳价格”或标志政策拐点,刺激加码显决心

2008-2014年间地产疲弱,至2015年起国内托底地产,政策不断出台下迎来新的一轮地产强势周期。而后自2016年提出“房住不炒”,我国通过政策限制炒房行为遏制了地产的过热行情。进入2020年,“房住不炒”与“三稳”仍是主基调,但由于对冲疫情和“六保”的需要,货币宽松力度较大,加之多地政府上半年也出台扶持政策托底楼市,使得销售持续超预期,至2021年商品房销售面积和销售额均创历史新高,达到历史峰值。同年政策管控加码,金融端房企融资“三道红线”、房贷管理“两道红线”持续发力,房企暴雷事件频发。从数据上看2021年地产端数据累计同比增速逐步放缓,其中新开工在同年7月就同比转负。随后施工、竣工、销售面积悉数转负并延续至今。截至24年9月,商品房销售面积累计同比为-17.1%、房屋新开工面积累计同比-22.2%、房屋新开工面积累计同比-12.2%以及房屋竣工面积的-24.4%。

应对地产趋势性的转弱,国家释放明确积极信号。9 月政治局会议首提“止跌回稳”,或标志着行业迎来重要政策拐点,政府层面已充分认识到稳定房地产对于宏观经济的重要支撑作用。政治局会议后,一线城市优化限购等行业放松政策加速出台,多部委重要会议中也多次提及房地产税收制度改革、专项债收储等政策优化方向,传达了现阶段政府促进房地产止跌回稳的决心。

具体的,住建部联合相关部门在 10 月 17 日召开新闻发布会,打出稳地产组合拳,具体可概括为“四个取消、四个降低、两个增加”。

金融端“四个降低”:1)降低住房公积金贷款利率 25bp;2)降低首付比例,统一首套和二套房贷的最低首付比例至 15%;3)降低存量房贷利率;4)降低“卖旧买新”换购住房税费负担。

行业端“四个取消”:指充分赋予地方政府调控自主权,要求城市政府要因城施策,调整或取消包括限购、限售、限价、普宅和非普宅标准的各类限制性措施。

增量政策“两个增加”:分别为:1)通过货币化安置等方式,新增实施 100 万套城中村和危旧房改造。2)年底前将白名单项目的信贷规模增加到 4 万亿。

据统计,10月当月各地方出台房地产调控政策83条,为2024年以来次高。其中,宽松性政策74条,主要涉及优化住房信贷政策、放宽商品房限售限价、优化公积金贷款政策、鼓励住房“以旧换新”和房票安置、推动房地产“白名单”机制覆盖范围、支持高品质住宅建设等;中性政策6条,主要涉及保障性住房建设管理和加大购/租保障性住房支持力度;紧缩性政策3条,主要涉及房源信息发布行为规范、商品房信息安全管理等。总的来看,在9月下旬中央定调要促进房地产市场止跌回稳并打出系列政策组合拳推动下,地方宽松性政策密集发布,内容多以贯彻落实中央政策为主。此外,延续购房财税补贴政策、推动商品住房“以旧换新”、加大房票安置力度、优化住房公积金支持政策等常规性政策举措持续助力楼市止跌企稳。在房价企稳未达成之前,地方政策仍有继续调整的空间,如进一步放松行政政策、税收优惠等持续落地。

三、政策刺激予以改善预期,地产端现实或仍拖累

从长线看地产修复需要较长时间。路径上,意愿-消费-再投资-开工-施工-竣工来看,前者是后者改善的先行必要条件。当前地产的疲弱主要表现在居民在经济收入预期不稳以及房价预期下行的情况下购房意愿不足。地产企业新房销售受阻会导致资金压力,进而影响新一轮的拿地建房。

9月政策及定调来看未来一段时间核心在于“稳价格”,从政策刺激方向看无论是降准降息、放开门槛还是增加“白名单”规模,其主要切入的阶段还在于意愿与消费阶段。2025年房价能否企稳尚存不确定性,积极看待下即便房价企稳,传导至购房意愿的提升仍需要时间,更进一步到房企资金回流与再投资则更久。据券商地产展望推算,预计2025年全国地产销售面积有望收窄同比降幅;新开工、竣工累计同比仍将再-20%附近。

此外根据对房屋新开工面积当月同比与百城土地成交数据当月同比进行拟合后发现,房屋新开工面积滞后土地成交约半年。根据百城土地成交趋势看自2023年四季度开始至今环比处于回落状态,预计至2025年上半年新开工大概率延续走负。根据与PVC的拟合,新开工领先PVC需求9个月左右,故地产端对于PVC实际需求驱动仍偏弱。

根据对当前政策基调下2025年地产端展望看2025年地产端仍将作为“拖累”予以PVC供需现实压力。但根据今年PVC盘面两轮反弹(5月底-6月初、9月底)看政策的积极信号下市场对于PVC需求边际改善的预期反馈较为积极。故鉴于我们对政府稳价、去库的决心,预计2025年地产相关政策仍有持续进一步刺激可能,届时将形成弱现实与强预期交织的行情。大方向上,PVC供需矛盾延续下可关注阶段性政策刺激后的反弹高空机会。